僕は今年FP資格を取得し、ある程度最低限の資産形成についての教養はあると思ってます。

ただ、あくまで最低限としたのは、独学で資格取得しただけの事であり、

どうしても投資方針が自己流となっている点は否めないなと漠然と感じていたからです。

そんな中、楽天証券でこんなものを見つけてしまいました。

資産運用の情報でよく登場するので気になってたんですよね。

通称「ロボアド」

無料で出来るとは知りませんでした。面白そうなのでやってみましょう。

スタート!

楽ラップ

どうやらいくつかの質問に答える事で、おすすめの資産運用方法を教えてくれるとのこと。

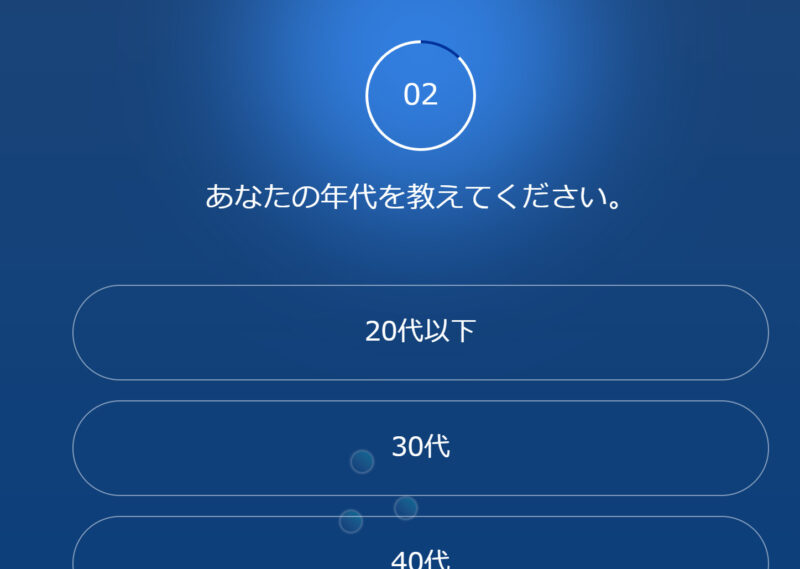

問2では、年齢を確認されました。これは投資可能期間を推測し、リスク資産に投資すべきかどうかの判断基準になりますから必須項目ですね。

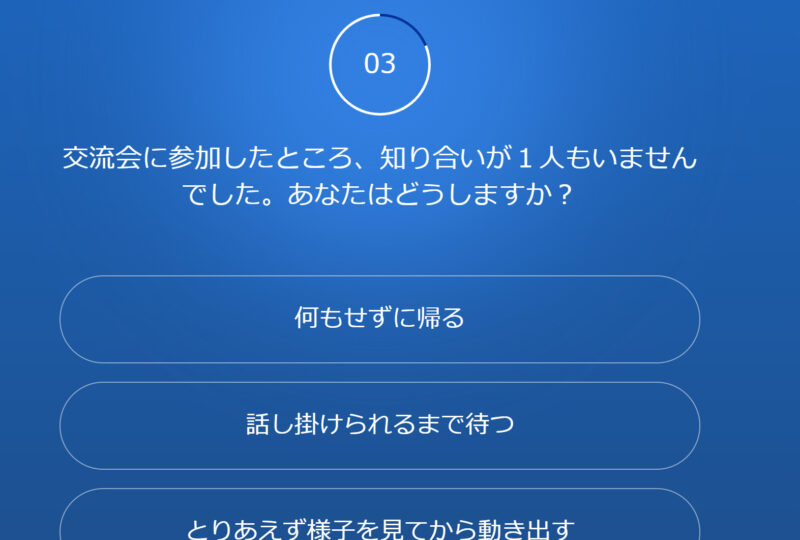

問3・・・交流会? えっ?

これは新しいジャンルなどに投資するべきかの判断材料なんでしょうか。

問6 なんか似たような問いが続きます。まったく投資と関係なさそうです。

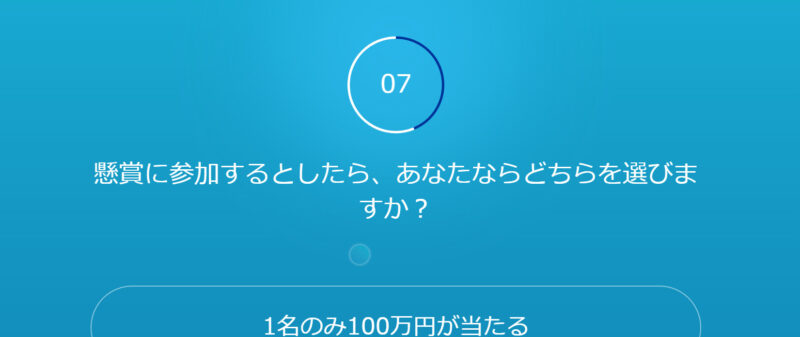

問7 ようやく投資に、かすってそうな質問がきました。しかしこれだけの質問だと合理的な考え方が出来ないですね。そもそも懸賞には何人申し込んでいて、期待値はいくらか。懸賞にはいくらかかるのか。などなど。。。

そして回答すること15問。 野菜は無農薬派かどうか?という質問や、福袋は買うか?など、本当に資産運用アドバイスのために必要なのか分からぬまま回答しました。

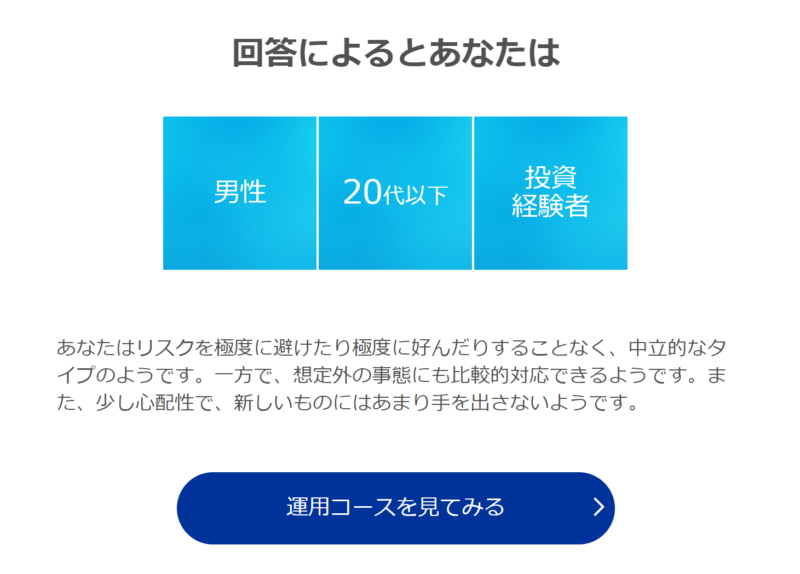

そして、結果がでました。

僕のタイプは?

あれ、なんかぼちぼち思っていたような結果。キーポイントになってた質問は、投資は常に行い続けるかどうか?という質問だったかなと思います。

これに対して、行い続けるべきだ。と回答出来る人って、少ないと思うんですよね。

さて、この先は運用コースを教えてくれるようなので見てみます。ドキドキ

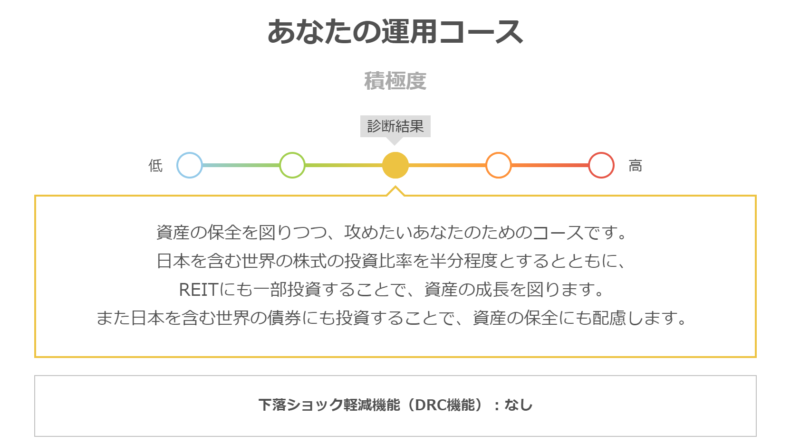

ロボアドバイザー推奨の運用コース

先の診断結果より、積極度合いは中立なものを紹介されているようです。モデルケースとして取り上げるには良い感じなのではないでしょうか。

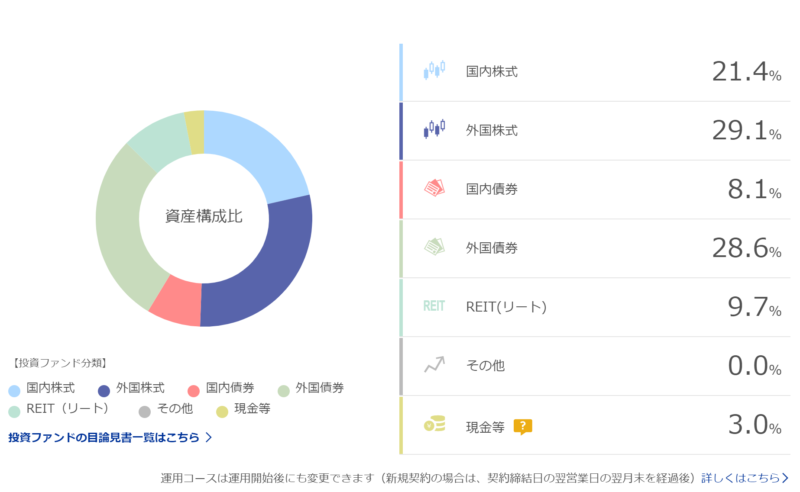

詳細も見ていきましょう。綺麗なポートフォリオも作ってくれます。

しかし、これだけだと中身が分かりませんね。株式といってもどのセクターへの投資か?債券については比較的に変動幅が少ないので対して変わらないと思いますが・・・

最下段の現金3%というのもよく分かりません。投資するのになぜ現金・・・?と思いきや、

こんなのが表示されました。待機資産は良いんですが、どのタイミングでこれは放出する予定なんでしょう。謎深まる。

さて、ここからは更に中身について見ていきましょう。目論見書を見ればなんとなく分かるはずです。

投資ファンドの目論見書

さてどれどれ・・・

あーなるほどなるほど・・・いや、こんなんじゃ分からんわ!!

それもそのはず、そもそも運用先は全て投資信託なんですね。投資信託に投資するという事は、株の詰め合わせセットを買う事を意味します。マクドナルドでいうハッピーセット的な感じで少し安くなるのなら良いですが、投資の場合はセットになる事で手数料が発生します。

手数料は右側にある”運用管理費用”のようです。 めんどくさいので計算しませんが、大体0.2%/年のようです。これとは別に、”信託財産留保額”というのもありました。これは売却する際のみ発生する手数料のようです。

つまり、100万円をこのアドバイザーおススメ投資先で運用した場合、利益の上下に関係なく、2,000円/年を楽天証券への報酬として支払うイメージですね。これに加え売却時も更に0,3%程度かかると・・・。

日本株式を確認する

ではこのあたりも含めて、実際に更なる詳細とリターンなどを算出してみましょう。

投資先を確認する

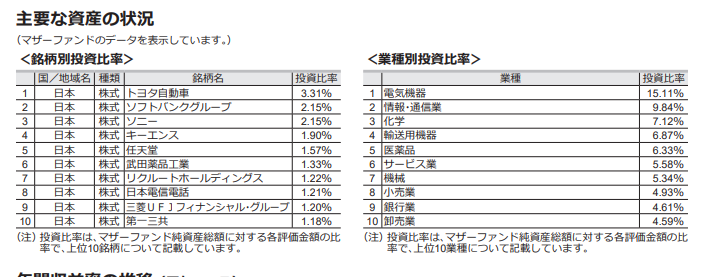

21%を占めていた日本株のインデックスを例に見ていきます。正式名称はステート・ストリート日本株式インデックス・オープンと言うようですが、長いので省略します。

こちらはロボ日本投信としましょう。

ロボ日本投信の目論見書をたどっていくと・・・

ありましたね。どうやらTOPIX連動系みたいですね。

これを見るに、日本の主要企業に対し広く分散して投資をしており、日本の成長を見据えた投資を行うのであれば、大きく外さない構成になっているものと思います。

5年リターンもみていく

過去の実績から答え合わせもしてきましょう。

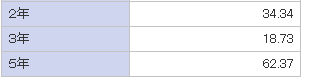

最下段の一番右側。5年リターンは約60%ですね。

一方で、日本株の代表的なETFである上場インデックスファンドTOPの5年リターンとの比較。こちらは日本株ETFと名付けて見ていきます。

こちらも最下段。約62.3%ですね。

2.3%もロボ日本投信が劣後してます。他も見ておきましょう。

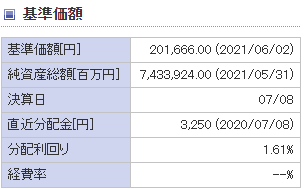

手数料はほぼ変わらず

ロボ日本投信は、0.2%/年 一方で日本株ETFの場合は、経費率0.09です。差は0.1%

見落としがちな項目あり

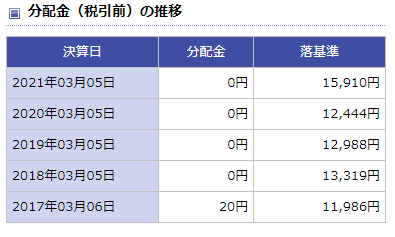

更に大きく異なる部分がありました。分配金です。

ロボ日本投信の分配金は直近無し。

一方で日本株ETFを自分で購入した場合は、毎年1.6%です。

まとめるとどれぐらい違うか。

100万円を過去5年に渡り、両者に投じていた場合の最終リターンを見ていきましょう。

ロボ日本投信:100万円⇒約160万

日本株ETF:100万円⇒約170万

10万円ほど違いますね。結果、日本株の投資信託部分については、最も有名な日本株ETFを購入するだけで、アドバイザー推奨のリターンを上回ってしまいます。

まとめ

他にも米国株・債権なども調べたかったですが、長くなるのでカットしようと思います。

当たり前ですが、何事も最も良い方法は自分で調べ購入する事ですね。

ただ、投資の入り口としては面白いかも。今回の日本株の例もどう捉えるかという所が重要です。

確かに、5年スパンで見ると10万円ほど王道なものに投資するよりリターンは少なかったかもしれません。ただし、投資をしなかった場合、60万円の利益を逃していたとも言えます。そういう意味では勉強せずにある程度の成果を求める。という観点で見るなら、パフォーマンスとしては上々かもしれませんね。

これを始めて興味が湧いたら更に少しずつ調べていき、最も良い投資法を見つけられればなお良しです。

もちろん、今回の投資先は日本株だけではなく米国株・債権・REITと幅広く分散していたのでこれらも時間が合ったら見ていきたいですね。

大変、勉強になりました。

それでは、また