どうも、とみです。

生命保険。皆さん入っていますか?

まず大原則として生命保険というのは、あくまで安心感やリスクテイクにお金を払うものであり、期待値という観点で見るのであれば保険会社の運営コストや利益を含めた金額分損をする商材です。

しかし、もし自分が死んだら。家族を守るためのお金は必要だよね。そういう期待値とは別の観点から保険に入る人が多いでしょう。

僕自身、扶養者を抱える身分としては、家族のために保険は入るべきでは?みたいなところを思う気持ちは分かります。でも期待値を下回るものにお金を投じるというのは、パチンコや競馬なんかと変わりません。一種のギャンブルとすら思います。

そんな葛藤のさなか、転職によって確定拠出年金の拠出額が5.5万円/月に増えたことによって、こんな考えが湧くようになりました。

確定拠出年金、、、、、、生命保険の代わりになるんじゃね?

確定拠出年金やiDeCo(個人型確定拠出年金)のような、最近政府が推進している60歳以降で受け取れる税制優遇サービスは、加入者が死亡した場合、特例として加入者がが60歳未満でも遺族が運用している資産を受け取ることができるんです。

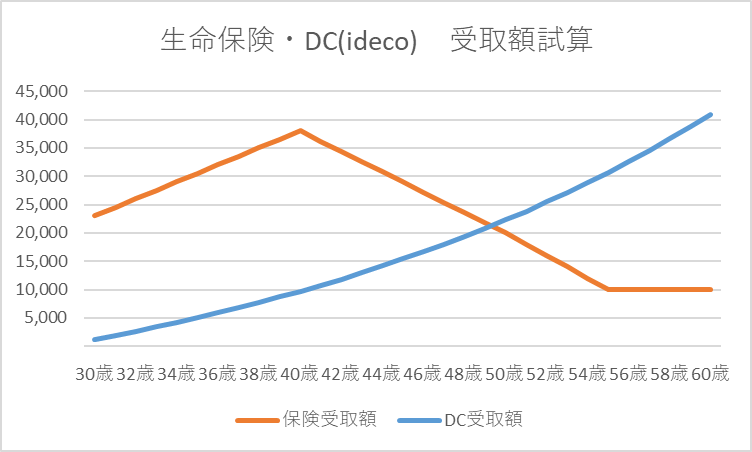

もちろん、投資額が少ない内は保険で支払われる額に到底及ばないわけなんですが、逆に言うと若年期に加入者、というかつまり僕が死ぬ確率はそれ相応に少ないわけで、どこで保険のリターンと逆転できるのか。そういう観点で今回はシミュレーションをしてみました。

先に前提は以下

<生命保険>

毎月約2.7万円の支払いで、満期の60歳で1千万円受け取れる。

<DC>

毎月約2.5万円の投資(会社は3万)で、利回りは4%/年と仮定する。

また、30歳時点で50万円積み立てた状態とする。

僕が死んだときの結果がどーん

どこかのタイミングで生命保険のバックを確定拠出年金が超えるのは分かっていましたが、最終的な金額差で田舎に家が一軒建つとは思いませんでしたね。

さて細かく見ていきましょう。

まずは、30歳というか今今僕が死んでしまった場合。この時は、確定拠出年金に50万円ほどしかないので、僕の妻はこれだけしか受け取れません。きっきびしー。まぁでも人間自分養うくらいは稼げるでしょう。

次に40歳で死んだ場合です。ここでも生命保険とは顕著に差が出ていますね。まずは子供がいたり一番お金がこれからかかる時期であろうことから、支払額は4千万円に近い金額となっています。おそらく相応に掛金も20代に比べて上がっていると思いますが、給料もあがっているのでそこまできつくはないでしょう。

一方で確定拠出年金の場合は1千万円程度です。うーん心もとない気がします。しかし仮に1千万円あれば、S&Pに全て投じる事で年50万円の収入が得られます。さらに遺族年金を忘れてはいけません。子供一人でもいれば100万円/年の収入。 更に妻が働けば、うーん意外と生活は出来そうかも。。。

さてもう10年踏ん張って50歳で死んでしまったとしましょう。ここでは生命保険での受取額と確定拠出年金の受取額が同じ2千万円ですね! 50歳にもなれば子供も大学生か就職までしており、そこまでお金がかからないでしょう。

生命保険の支払額も上がってくるため、ここで落とす方も多いでしょう。一方で確定拠出年金の利益は複利の効果で徐々に効いてきています。たった10年で1千万円も差が出るとは。恐ろしいですね複利は。

最後に60歳。ここでは生命保険はもはや満期の受取金のみ。大体1千万円くらいではないでしょうか?一方で確定拠出年金の増加は止まりません。一気に2千万円増えての4千万円でフィニッシュです。御見それいたしました。

ここまで生きれば大往生ですね。

というわけで結論です。確かに生命保険はいざと言う時の助けになるのは間違いないでしょう。しかしあくまでそれは死んだ場合。死ななければそのお金は貰えません。

確定拠出年金であれば死のうが死ぬまいが60歳になれば資産を受け取ります。更に税控除のおまけつき。

人生100年時代とかいう現代であれば、どちらの期待値が高いかはよく考えて投じるべきでしょう。

というわけで、確定拠出年金やっとけば人生安泰ってことだーーーやったーーーー!

・・・・・そんな話を妻にしたら。

妻「え?60歳なんかまで働けないって言ってたじゃん」

僕「・・・・・」

絵に描いた餅。机上の空論。空中楼閣。鏡花水月。泡沫の夢。

資産の守り方は人それぞれですが、参考までに。

それでは、また。